Última revisión

13/04/2018

Principales obligaciones de las sociedades inactivas

Relacionados:

Autor: Érica Martínez

Materia: Fiscal

Fecha: 13/04/2018

PRINCIPALES OBLIGACIONES DE LAS SOCIEDADES INACTIVAS

**

¿Tienes una sociedad inactiva, esto es, una entidad que ha cesado de su actividad económica SIN estar disuelta?

El coste que supone disolver y liquidar una sociedad supone que existan numerosas sociedades en estado "inactivo".

En esta entrada del Blog trataremos los siguientes aspectos:

1.- ¿Cómo se deja inactiva una sociedad?

2.- Obligaciones fiscales relativas al IVA

3.- Obligaciones fiscales relativas al Impuesto sobre Sociedades

4.- ¿Existe obligación de retener?

5.- Obligaciones contables y mercantiles

6.- Seguridad Social

**

¿Cómo se deja inactiva una sociedad?

Para dejar una sociedad inactiva es necesario presentar el modelo 036 (véase: Modelos 036-037. Censo de empresarios, profesionales y retenedores ).

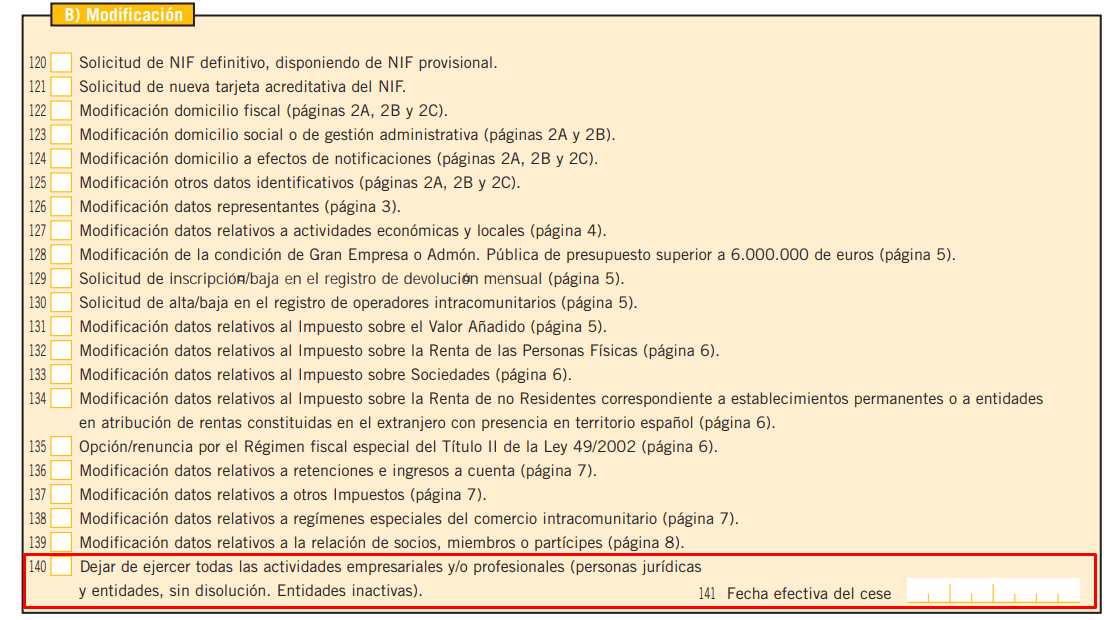

En las "causas de presentación" del modelo deberá indicarse que se trata de una "modificación" y marcar la casilla 140 "Dejar de ejercer todas las actividades empresariales y/o profesionales (personas jurídicas y entidades, sin disolución. Entidades inactivas)"

Asimismo, es necesario cumplimentar la casilla 141, relativa a la "Fecha efectiva del cese"

PLAZO PARA PRESENTAR EL MODELO 036

Al tratarse de una modificación, la declaración censal ha de presentarse en el plazo de un mes, a contar desde el día siguiente a aquel en que se hayan producido los hechos que determinan su presentación (= un mes desde la fecha de cese).

**

Obligaciones fiscales relativas al IVA

La primera consecuencia de la presentación del modelo 036 es que a partir de la "fecha efectiva del cese" no se emitirán más facturas, ni se podrán deducir las cuotas soportadas por los gastos. Por lo tanto, dejará de existir la obligación de presentar declaraciones trimestrales o mensuales de IVA.

→ véase: art. 93 LIVA

IMPORTANTE: Existe obligación de presentar declaración de IVA respecto del último periodo en que se tuvo actividad (modelo 303 y modelo de resumen anual 390)

Asimismo, no existirá obligación de llevar libro de facturas, pero sí es preciso conservar las existentes durante un periodo mínimo de 4 años.

**

Obligaciones fiscales relativas al Impuesto sobre Sociedades

Para las Sociedades Inactivas persiste la obligación de presentar la declaración del Impuesto sobre Sociedades.

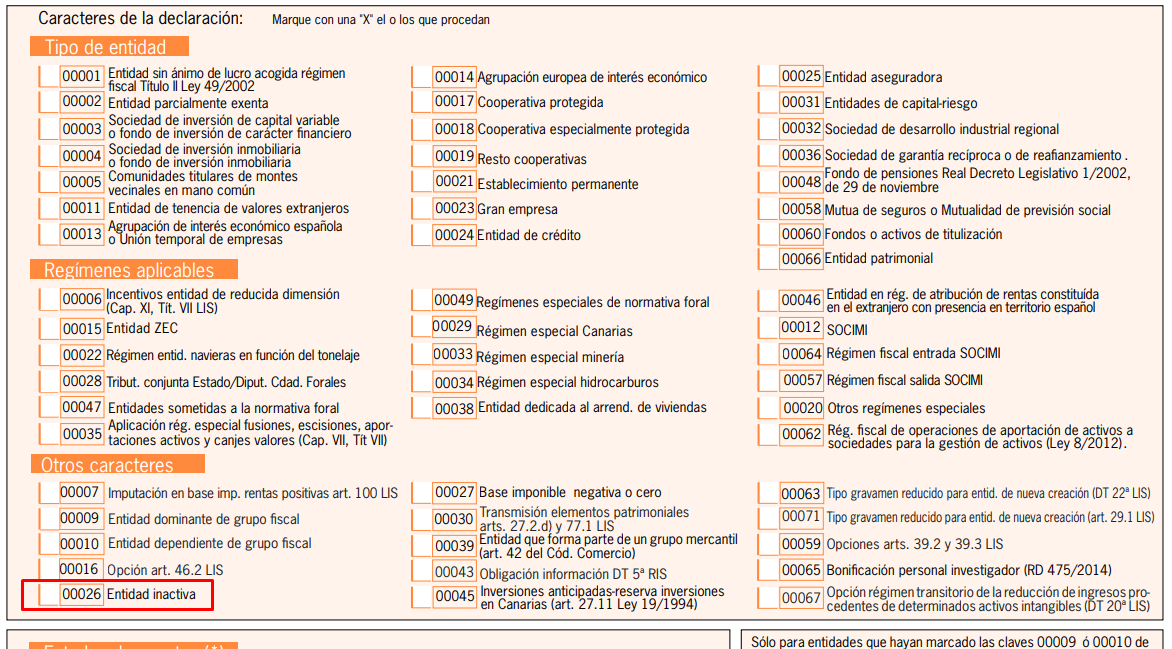

En la declaración correspondiente a ejercicios inactivas, es preciso marcar la casilla 0026 "Entidad inactiva"

⇒ Al marcar la casilla 0026 se deshabilita la cuenta de Pérdidas y Ganancias.

IMPORTANTE: Solamente ha de marcarse "Entidad inactiva" cuando la sociedad haya permanecido sin actividad durante TODO el periodo impositivo.

Además, es preciso tener en cuenta que en caso de que la entidad obtuvo una cuota íntegra positiva en el último ejercicio en el que estuvo activa, deberá presentar los pertinentes pagos a cuenta del Impuesto sobre Sociedades.

⇒ CONCLUSIÓN: Durante todos los ejercicios en los que se deje inactiva una sociedad, se deberá presentar el modelo 200 y cumplimentar la casilla 0026.

Es necesario presentar declaraciones por el Impuesto sobre Sociedades, independientemente de que la sociedad esté inactiva.

CONSECUENCIA DE NO PRESENTAR EL MODELO 200

No presentar la declaración del impuesto puede acarrear sanciones.

⇒ La sanción sería de 150 euros si se incumple por primera vez un requerimiento, 300 euros si se incumple por segunda vez, y 600 euros si se incumple por tercera vez.

**

¿Existe obligación de retener?

Durante la inactividad la sociedad está obligada a retener a los profesionales que les prestan servicios (ejemplo de estos servicios pudieran ser: servicios de asesoría, Registro Mercantil).

⇒ La sociedad deberá liquidar e ingresar estas retenciones a través del Modelo 111 de Retenciones y pagos a cuenta del IRPF y su resumen anual Modelo 190.

**

Obligaciones contables y mercantiles

La empresa estará obligada a:

- Llevar la contabilidad

- Legalizar los libros

- Formular las cuentas anuales para su aprobación en Junta General

- Depositar las cuentas en el Registro Mercantil.

Por lo tanto, las obligaciones de la sociedad inactiva son las mismas de una sociedad activa.

Las sociedades inactivas hasta que no son disueltas deben presentar depositar las cuentas anuales en caso de estar obligadas en el Registro Mercantil, su falta de presentación conlleva multas desde 1.200 hasta 300.000 euros.

⇒ El RDLeg. 1/2010 de 2 de Jul (TR. de la Ley de Sociedades de Capital)" rel="nofollow">art 283 del Texto Refundido de la Ley de Sociedades de Capital, establece el Régimen Sancionador por falta de cumplimiento del deposito de cuentas con imposición de multa de 1.200 a 60.000 euros por el ICAC, elevándose a 300.000 cuando la facturación anual sea superior a 6.000.000.

IMPORTANTE: El RDLeg. 1/2010 de 2 de Jul (TR. de la Ley de Sociedades de Capital)-363, RDLeg. 1/2010 de 2 de Jul (TR. de la Ley de Sociedades de Capital), indica que:

"1. La sociedad de capital deberá disolverse:

a) Por el cese en el ejercicio de la actividad o actividades que constituyan el objeto social. En particular, se entenderá que se ha producido el cese tras un período de inactividad superior a un año.

(...)"

El Art. 365 establece, por otra parte, que "los administradores deberán convocar la junta general en el plazo de dos meses para que adopte el acuerdo de disolución o, si la sociedad fuera insolvente, ésta inste el concurso".

Y el Art. 367 señala que "responderán solidariamente de las obligaciones sociales posteriores al acaecimiento de la causa legal de disolución los administradores que incumplan la obligación de convocar en el plazo de dos meses la junta general para que adopte, en su caso, el acuerdo de disolución, así como los administradores que no soliciten la disolución judicial o, si procediere, el concurso de la sociedad, en el plazo de dos meses a contar desde la fecha prevista para la celebración de la junta, cuando ésta no se haya constituido, o desde el día de la junta, cuando el acuerdo hubiera sido contrario a la disolución".

**

Seguridad Social

Los administradores y socios trabajadores, en su caso, podrán darse de baja de la Seguridad Social en el régimen RETA, siempre y cuando no realicen ninguna otra actividad.

⇒ En caso de existir deudas con la seguridad social,aunque la entidad esté inactiva el proceso de gestión de cobro de deudas de la Seguridad Social seguirá adelante con la posible derivación de responsabilidad a los administradores.

LIBROS Y CURSOS RELACIONADOS

Grupos de empresas y holdings. Paso a paso

Dpto. Documentación Iberley

14.50€

13.78€

+ Información

Fiscalidad práctica del arrendamiento vacacional

Vicente Arbona Mas

11.65€

11.07€

+ Información