Última revisión

24/01/2020

Régimen simplificado del Impuesto sobre el Valor Añadido en Bizkaia

Relacionados:

Estado: VIGENTE

Orden: fiscal

Fecha última revisión: 24/01/2020

El régimen simplificado del IVA en Bizkaia, se aplicará a las personas físicas y a las entidades en régimen de atribución de rentas en el Impuesto sobre la Renta de las Personas Físicas, que desarrollen las actividades y reúnan los requisitos previstos en las normas que lo regulen, salvo que renuncien a él.

La Orden Foral 2496/2019 de 26 de diciembre, aprueba los índices y módulos del régimen especial simplificado del Impuesto sobre el Valor Añadido para el año 2020.

El Régimen simplificado IVA en Bizkaia queda regulado en:

- Los artículos 122 a 123 del NORMA FORAL 7/1994, de 9 de noviembre, del Impuesto sobre el Valor Añadido

- Orden Foral 2496/2019, de 26 de diciembre.

- Real Decreto 1624/1992, de 29 de diciembre, por el que se aprueba el Reglamento del Impuesto sobre el Valor Añadido y se modifica el Real Decreto 1041/1990, de 27 de julio, por el que se regulan las declaraciones censales que han de presentar a efectos fiscales los empresarios, los profesionales y otros obligados tributarios; el Real Decreto 338/1990, de 9 de marzo, por el que se regula la composición y la forma de utilización del número de identificación fiscal, el Real Decreto 2402/1985, de 18 de diciembre, por el que se regula el deber de expedir y entregar factura que incumbe a los empresarios y profesionales, y el Real Decreto 1326/1987, de 11 de septiembre, por el que se establece el procedimiento de aplicación de las Directivas de la Comunidad Económica Europea sobre intercambio de información tributaria.

Este régimen es de aplicación a las personas físicas y a las entidades en régimen de atribución de rentas en el Impuesto sobre la Renta de las Personas Físicas, que desarrollen las actividades y reúnan los requisitos previstos en las normas que lo regulen, salvo que renuncien a él en los términos que reglamentariamente se establezcan.

***

Quedan excluidos del régimen simplificado del IVA en Bizkaia (NF. 7/1994 de 9 de Nov Bizkaia (Imp. sobre el Valor Añadido -IVA-)-122):

Los empresarios o profesionales que realicen otras actividades económicas no comprendidas en el régimen simplificado, salvo que por tales actividades estén acogidos a los regímenes especiales de la agricultura, ganadería y pesca o del recargo de equivalencia. No obstante, no supondrá la exclusión del régimen simplificado la realización por el empresario o profesional de otras actividades que se determinen reglamentariamente.

Aquellos empresarios o profesionales en los que concurra cualquiera de las siguientes circunstancias, en los términos que reglamentariamente se establezcan:

Que el volumen de ingresos en el año inmediato anterior, supere cualquiera de los siguientes importes:Para el conjunto de sus actividades empresariales o profesionales, excepto las agrícolas, forestales y ganaderas, 150.000 euros anuales. (250.000 euros anuales para 2016, 2017, 2018, y 2019 Dt 13)

Para el conjunto de las actividades agrícolas, forestales y ganaderas que se determinen por el Diputado de Hacienda, Finanzas y Presupuestos, 250.000 euros anuales.

⇒ Cuando en el año inmediato anterior se hubiese iniciado una actividad, el volumen de ingresos se elevará al año.

⇒ El volumen de ingresos incluirá la totalidad de los obtenidos en el conjunto de las actividades mencionadas, no computándose entre ellos las subvenciones corrientes o de capital ni las indemnizaciones, así como tampoco el Impuesto sobre el Valor Añadido y, en su caso, el recargo de equivalencia que grave la operación.

Aquellos empresarios o profesionales cuyas adquisiciones e importaciones de bienes y servicios para el conjunto de sus actividades empresariales o profesionales, excluidas las relativas a elementos del inmovilizado, hayan superado en el año inmediato anterior el importe de 150.000 euros anuales, excluido el Impuesto sobre el Valor Añadido. (250.000 euros anuales para 2016, 2017, 2018 y 2019 Dt 13)

⇒ Cuando en el año inmediato anterior se hubiese iniciado una actividad, el importe de las citadas adquisiciones e importaciones se elevará al año.Los empresarios o profesionales que renuncien o hubiesen quedado excluidos de la aplicación del régimen de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas por cualquiera de sus actividades.

⇒ La renuncia al régimen simplificado tendrá efecto para un período mínimo de tres años, en las condiciones que reglamentariamente se establezcan.

La renuncia o revocación se deberá realizar mediante los modelos 036 y 037, en su caso, de declaración censal.

***

ORDEN FORAL del diputado foral de Hacienda y Finanzas 2496/2019, de 26 de diciembre, por la que se aprueban los índices y módulos del régimen especial simplificado del Impuesto sobre el Valor Añadido para el año 2020.

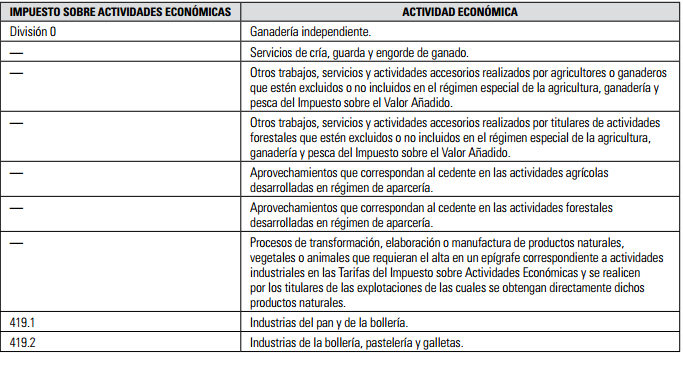

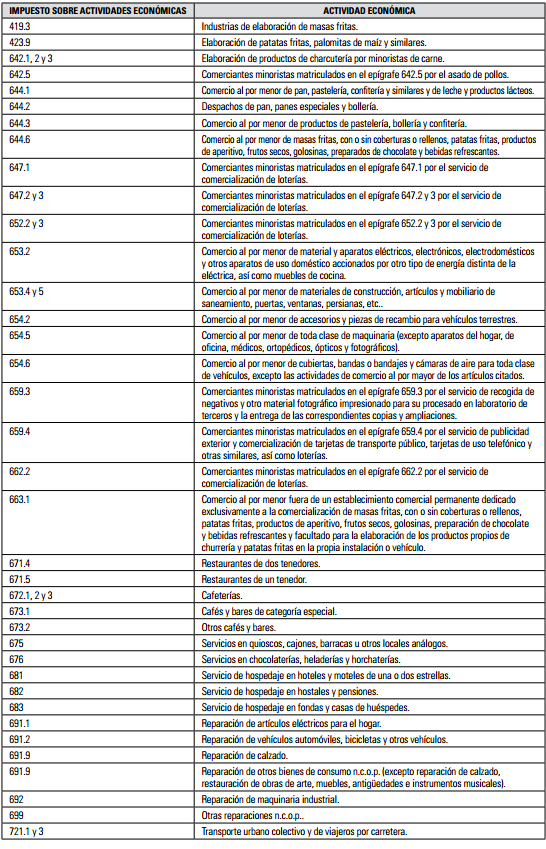

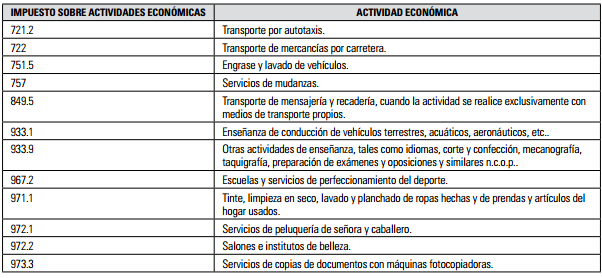

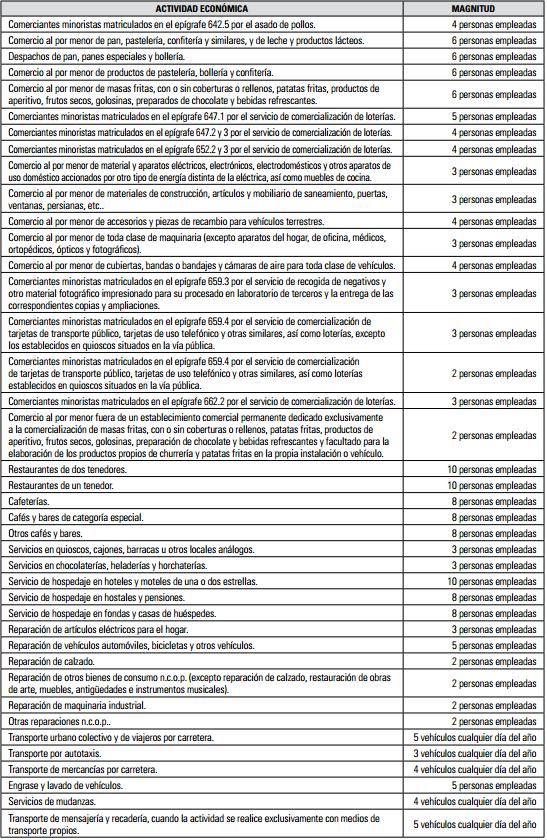

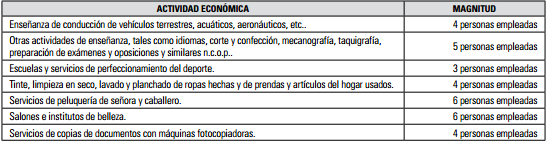

El régimen especial simplificado del Impuesto sobre el Valor Añadido en Bizkaia, será aplicable a las actividades o sectores de actividad siguientes:

***

MAGNITUDES EXCLUYENTES (OF. 2112/2016 de 1 de Dic Bizkaia (Índices y módulos del régimen especial simplificado del IVA para el año 2017)-2 de la Orden Foral 2496/2019, de 26 de diciembre)

No obstante, este régimen, no será aplicable las actividades o sectores de actividad que superen las siguientes magnitudes:

- Magnitud en función del volumen de ingresos para el conjunto de actividades económicas, excepto las agrícolas, ganaderas y forestales, 150.000€ anuales.

- Magnitud en función del volumen de ingresos para el conjunto de actividades agrícolas, forestales y ganaderas: 250.000 euros anuales de volumen de ingresos en las siguientes actividades:

- Ganadería independiente

- Servicios de cría, guarda y engorde de ganado

- Otros trabajos, servicios y actividades accesorios realizados por agricultores o ganaderos que estén excluidos o no incluidos en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido

- Otros trabajos, servicios y actividades accesorios realizados por titulares de actividades forestales que estén excluidos o no incluidos en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido

- Aprovechamientos que correspondan al cedente en las actividades agrícolas desarrolladas en régimen de aparcería

- Aprovechamientos que correspondan al cedente en las actividades forestales desarrolladas en régimen de aparcería

- Agrícola o ganadera susceptible de estar incluida en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido

- Forestal susceptible de estar incluida en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido

- Procesos de transformación, elaboración o manufactura de productos naturales, vegetales o animales, que requieran el alta en un epígrafe correspondiente a actividades industriales en las Tarifas del Impuesto sobre Actividades Económicas y se realicen por los titulares de las explotaciones de las cuales se obtengan directamente dichos productos naturales

- Ganadería independiente

- Magnitud en función del volumen de compras en bienes y servicios: 150.000 euros anuales para el conjunto de todas las actividades económicas desarrolladas. Dentro de este límite se tendrán en cuenta las obras y servicios subcontratados y se excluirán las adquisiciones de inmovilizado. → Cuando en el año inmediato anterior se hubiese iniciado una actividad, el volumen de compras se elevará al año

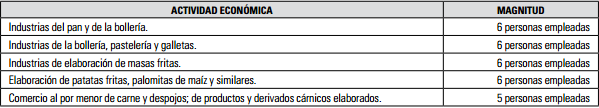

- Magnitudes específicas:

⇒ Para el cómputo de la magnitud que determine la inclusión en el régimen simplificado se consideran las personas empleadas o vehículos que se utilicen para el desarrollo de la actividad principal y de cualquier actividad accesoria incluida en el régimen.

→ El personal empleado se determinará por la media ponderada correspondiente al período en que se haya ejercido la actividad durante el año inmediato anterior.

→ El personal empleado comprenderá tanto el no asalariado como el asalariado. A efectos de determinar la media ponderada se aplicarán exclusivamente las siguientes reglas:

→ Sólo se tomará en cuenta el número de horas trabajadas durante el período en que se haya ejercido la actividad durante el año inmediato anterior.

→ Se computará como una persona no asalariada la que trabaje en la actividad, al menos, 1.800 horas/año. Cuando el número de horas de trabajo al año sea inferior a 1.800, se estimará como cuantía de la persona no asalariada la proporción existente entre el número de horas efectivamente trabajadas en el año y 1.800.

→ No obstante, el empresario se computará como una persona no asalariada. En aquellos supuestos en que pueda acreditarse una dedicación inferior a 1.800 horas/año por causas objetivas, tales como jubilación, incapacidad, pluralidad de actividades o cierre temporal de la explotación, se computará el tiempo efectivo dedicado a la actividad. En estos supuestos, para la cuantificación de las tareas de dirección, organización y planificación de la actividad y, en general, las inherentes a la titularidad de la misma, se computará al empresario en 0,25 personas/año, salvo cuando se acredite una dedicación efectiva superior o inferior.

→ Se computará como una persona asalariada la que trabaje el número de horas anuales por trabajador fijado en el convenio colectivo correspondiente o, en su defecto, 1.800 horas/año. Cuando el número de horas de trabajo al año sea inferior o superior, se estimará como cuantía de la persona asalariada la proporción existente entre el número de horas efectivamente trabajadas y las fijadas en el convenio colectivo o, en su defecto, 1.800.

⇒ En el primer año de ejercicio de la actividad se tendrá en cuenta el número de personas empleadas o vehículos al inicio de la misma.

⇒ Cuando en un año natural se superen las magnitudes indicadas en esta letra, el sujeto pasivo quedará excluido, a partir del año inmediato siguiente, del régimen simplificado o del régimen de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido, cuando resulten aplicables por estas actividades.

***

En el ámbito del Territorio Histórico de Bizkaia, la regulación censal establece entre las situaciones tributarias que se recogen en el censo de obligados tributarios, la renuncia o revocación al régimen especial simplificado en el Impuesto sobre el Valor Añadido, que podrán efectuarse hasta el 25 de abril del año natural en que deban surtir efecto.

CRISIS SECTORIALES

Porcentajes aplicables en 2020 para el cálculo de la cuota devengada por operaciones corrientes en el régimen simplificado del Impuesto sobre el Valor Añadido en Álava para determinadas actividades ganaderas afectadas por crisis sectoriales.

Los porcentajes aplicables para el cálculo de la cuota devengada por operaciones corrientes en el régimen simplificado del Impuesto sobre el Valor Añadido en 2020 en las actividades que se mencionan a continuación serán los siguientes:

- Servicios de cría, guarda y engorde de aves: 0,06625.

- Actividad de apicultura: 0,070.

LIBROS Y CURSOS RELACIONADOS

Gastos deducibles para los autónomos. Paso a paso

Dpto. Documentación Iberley

17.00€

16.15€

+ Información

Casos prácticos de IVA en operaciones intracomunitarias e internacionales

Dpto. Documentación Iberley

17.00€

16.15€

+ Información

Fiscalidad práctica del arrendamiento vacacional

Vicente Arbona Mas

11.65€

11.07€

+ Información