Última revisión

01/01/2018

Fondos de Inversión y Renta 2017

Relacionados:

Autor: Érica Martínez

Materia: Fiscal

Fecha: 01/01/2018

Los Fondos de Inversión se han extendido y consolidado como uno de los productos preferidos por los inversores en nuestro país; hecho sin duda impulsado por la baja rentabilidad de los depósitos tradicionales.

No obstante, son muchos los partícipes que no conocen las ventajas fiscales de este instrumento de ahorro. Ante la proximidad de la Campaña de la Renta 2017, trataremos a continuación algunos aspectos de los FI y su tributación en la declaración correspondiente al ejercicio 2017

¿Qué es un Fondo de Inversión?

Un Fondo de Inversión (FI) es un producto de ahorro en el que cada partícipe (inversor) es propietario de una parte del patrimonio del fondo (participación). Se trata, por lo tanto, de la puesta en común de aportaciones de determinados ahorradores, en búsqueda de rentabilidad.

Una entidad, encargada de gestionar el fondo, (→ entidad gestora) invierte estas aportaciones en distintos activos financieros, como pueden ser (entre otros):

- Renta fija

- Renta variable

- Derivados

Concepto jurídico. Fondos de Inversión: Institución de Inversión Colectiva (IIC) configuradas como patrimonios separados sin personalidad jurídica, pertenecientes a una pluralidad de inversores, incluidos entre ellos otras IIC, cuya gestión y representación corresponde a una sociedad gestora, que ejerce las facultades de dominio sin ser propietaria del fondo, con el concurso de un depositario, y cuyo objeto es la captación de fondos, bienes o derechos del público para gestionarlos e invertirlos en bienes, derechos, valores u otros instrumentos, financieros o no, siempre que el rendimiento del inversor se establezca en función de los resultados colectivos.

Tributación en la declaración de la Renta

Los FI están exentos de tributación hasta el momento del reembolso definitivo. Es en el momento del reembolso cuando se genera un rendimiento positivo o negativo (esto es, una ganancia o pérdida patrimonial).

No obstante, la principal ventaja de un fondo de inversión es que es los traspasos entre fondos NO se someten a tributación. ⇒ Es decir, la venta de participaciones no tiene efectos fiscales cuando el importe obtenido sea traspasado a otro fondo.

⇒ Conclusión: El especial tratamiento fiscal de los FI, permite gestionar activamente la fiscalidad de los mismos. → Gestión que nos permite aplazar el pago de impuestos y maximizar la rentabilidad.

El

El régimen de diferimiento fiscal no resulta aplicable en los siguientes supuestos:

(-) Cuando la transmisión o reembolso o, en su caso, la suscripción o adquisición tenga por objeto participaciones representativas del patrimonio de los fondos de inversión cotizados, es decir, aquellos cuyas participaciones están admitidas a negociación en bolsa conforme a lo previsto en el artículo

(-) Cuando, por cualquier medio, se ponga a disposición del contribuyente el importe derivado del reembolso o transmisión de las acciones o participaciones de instituciones de inversión colectiva.

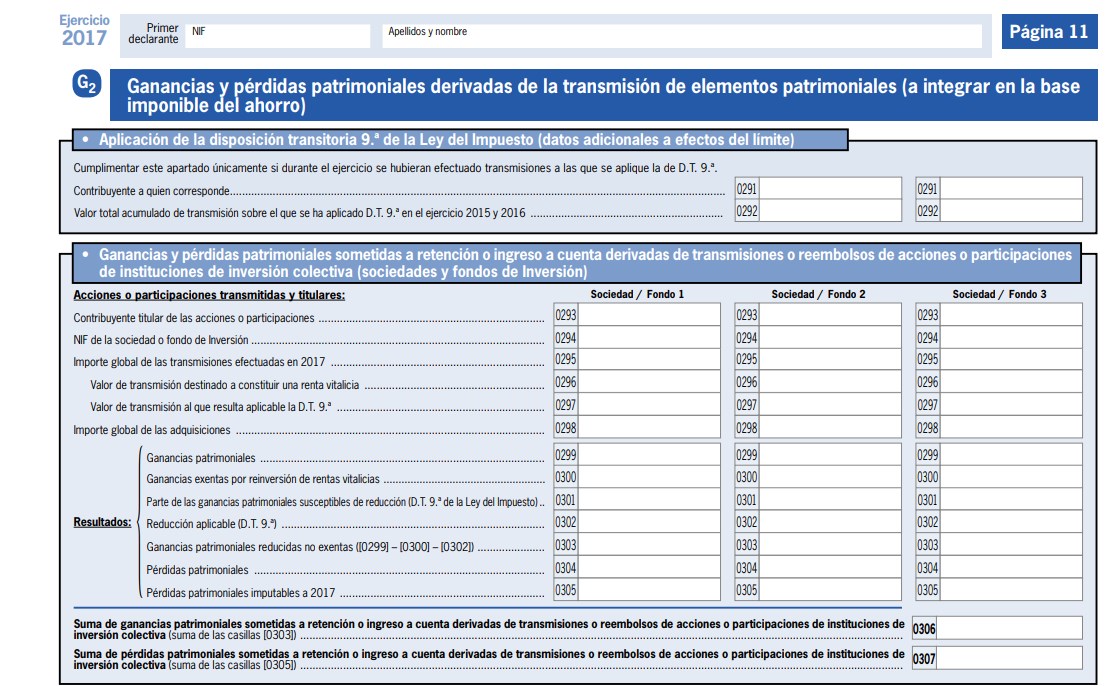

MODELO DECLARACIÓN

Cuando proceda reconocer una ganancia o pérdida patrimonial, debe declararse en el subapartado "Ganancias y pérdidas patrimoniales sometidas a retención o ingreso a cuenta derivadas de transmisiones o reembolsos de acciones o participaciones de instituciones de inversión colectiva (sociedades y fondos de Inversión)" del apartado G2 de la página 11 de la declaración

Ganancia o pérdida patrimonial: Se obtiene por la diferencia entre el Valor de reembolso y el Valor de suscripción.

Esta ganancia o pérdida patrimonial ha de integrarse en la Base Imponible del Ahorro, en la que se someterán a la tributación en función de las escalas estatal y autonómica (*); estructuradas en 3 tramos:

Escala Agregada (estatal + autonómica):

|

Base liquidable del ahorro - Hasta euros |

Cuota íntegra - Euros |

Resto base liquidable del ahorro - Hasta euros |

Tipo aplicable - Porcentaje |

|

0 |

0 |

6.000 |

19 |

|

6.000,00 |

570 |

44.000 |

21 |

|

50.000,00 |

5.190 |

En adelante |

23 |

* Supuesto para contribuyentes en territorio común

Compensación de pérdidas

Las pérdidas o ganancias puestos de manifiesto por FI (y acciones) son compensables en la Declaración de la Renta durante los 4 años siguientes (además de en la declaración del ejercicio de la obtención de esa pérdida). ⇒ Dicho de otro modo: las pérdidas producidas en el 2017 se pueden "restar" de las ganancias en las declaraciones de los cuatro ejercicios posteriores.

Jurídicamente: Si el resultado de la integración y compensación de las ganancias y pérdidas patrimoniales arrojase saldo negativo, su importe se compensará con el saldo positivo, con el límite del 20% (*) de dicho saldo positivo. Si tras dicha compensación quedase saldo negativo, su importe se compensará en los cuatro años siguientes. (→ Art. 49

* Porcentaje de compensación durante 2017: DA.12 LIRPF

Obligación de declaración

Recuerde: Respecto de los FI, deben hacer la declaración de la Renta 2017 quienes hayan obtenido más de 1.600€ en concepto de ganancias patrimoniales (sujetos a retención); y aquéllos que hayan obtenido pérdidas patrimoniales iguales o superiores a 500€.

LIBROS Y CURSOS RELACIONADOS

Estrategias para abordar el pago de impuestos. Paso a paso

V.V.A.A

18.22€

17.31€

+ Información

Fiscalidad de los divorcios y separaciones. Paso a paso

Dpto. Documentación Iberley

15.30€

14.54€

+ Información