Última revisión

05/07/2018

Impuesto sobre Sociedades 2017: Novedades, Obligados a presentar declaración, Tipos impositivos

Relacionados:

Autor: Érica Martínez

Materia: Fiscal

Fecha: 05/07/2018

Una vez finalizada la campaña de la declaración de la renta obtenida por personas físicas (Renta 2017), es el turno de las rentas obtenidas por las personas jurídicas (sociedades, asociaciones, fundaciones,...) y aquellas entidades sin personalidad jurídica que se consideren sujetos pasivos.

El Impuesto sobre Sociedades es un tributo de carácter directo y naturaleza personal que grava la renta de las sociedades y demás entidades jurídicas

[ Principales novedades normativas del Impuesto en 2017 ]

[ Principales novedades normativas del Impuesto en 2017 ]

- Pérdidas por deterioro de los valores representativos de la participación en el capital o en los fondos propios de entidades ? El

Real Decreto-Ley 3/2016, de 2 de diciembre , por el que se adoptan medidas en el ámbito tributario dirigidas a la consolidación de las finanzas públicas y otras medidas urgentes en materia social (en adelante, RDL 3/2016), con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2017, modifica el artículo 13.2 de laLIS y añade la letra k) al artículo 15 de dicha Ley - Disminución de valor originado por aplicación del valor razonable a los valores representativos de la participación en el capital o en los fondos propios de entidades ? El RDL 3/2016 con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2017, introduce una excepción en el artículo 15.l) de la

LIS que establece que no serán deducibles las disminuciones de valor originadas por aplicación del criterio del valor razonable correspondientes a valores representativos de la participación en el capital o en los fondos propios de entidades que cumplan los requisitos establecidos en el artículo 15.k) de dicha Ley, que se imputen en la cuenta de pérdidas y ganancias, salvo que, con carácter previo, se haya integrado en la base imponible, en su caso, un incremento de valor correspondiente a valores homogéneos del mismo importe. - Régimen de diferimiento de rentas negativas para el caso de que el adquirente sea una entidad del mismo grupo de sociedades ? El RDL 3/2016 introduce con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2017, varias modificaciones en relación a este régimen.

- Exención sobre valores representativos de los fondos propios de entidades ? El RDL 3/2016 con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2017, introduce en el artículo 21 de la

LIS determinadas modificaciones - Exención de rentas obtenidas en el extranjero a través de establecimiento permanente ? El RDL 3/2016 con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2017, modifica el artículo 22 de la

LIS indicando de forma expresa que las rentas positivas derivadas del cese de la actividad de un establecimiento permanente situado fuera del territorio español, estarán exentas cuando dicho establecimiento tribute al menos, a un tipo nominal del 10 por ciento. - Deducciones para evitar la doble imposición internacional ? El RDL 3/2016 ha introducido con efectos para períodos impositivos que se inicien a partir de 1 de enero de 2017, algunas modificaciones en los artículos 31 y 32 de la

LIS . - Adaptación de la

Ley 11/2009, de 26 de octubre , a las modificaciones introducidas por el RDL 3/2016 en la regulación de la exención del artículo 21 de laLIS - Límites en la compensación de bases imponibles negativas y activos por impuesto diferido ? El RDL 3/2016 modificó la disposición transitoria trigésima sexta de la

LIS únicamente con efectos para los períodos impositivos que se inicien en el año 2016, por lo que para los períodos impositivos que se inicien a partir de 1 de enero de 2017, los contribuyentes cuyo importe neto de la cifra de negocio sea menor de 20 millones de euros durante los 12 meses anteriores a la fecha en que se inicie el período impositivo (es decir, aquellos a los que no resulte aplicable lo dispuesto en la disposición adicional decimoquinta de laLIS ), en la compensación de bases imponibles negativas y activos por impuestos diferidos aplicarán el límite del 70 por ciento (en 2016, el límite era el 60 por ciento) - Deducción por inversiones en producciones cinematográficas, series audiovisuales y espectáculos en vivo de artes escénicas y musicales: ? Con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2017, la disposición adicional centésima vigésima quinta de la Ley 3/2017, 27 de junio, de Presupuestos Generales del Estado para el año 2017, introduce determinadas modificaciones en los apartados 1 y 2 del artículo 36 de la

LIS que regula la deducción por inversiones en producciones cinematográficas, series audiovisuales y espectáculos en vivo de artes escénicas y musicales - Régimen económico y fiscal de Canarias ? La

Ley 3/2017, de 27 de junio , de Presupuestos Generales del Estado para el año 2017 modifica la aplicación del límite previsto para el cálculo del importe de las ayudas regionales al funcionamiento.

**

[ Obligados a presentar la declaración del Impuesto sobre Sociedades ]

[ Obligados a presentar la declaración del Impuesto sobre Sociedades ]

Quedan obligados a presentar declaración, independientemente de que desarrollen o no actividad durante el período impositivo y de que obtengan o no rentas sujetas al Impuesto, todos los contribuyente del mismo; esto es, las entidades residentes en territorio español que tengan personalidad jurídica.

IMPORTANTE: Una Entidad inactiva tiene obligación de presentar la declaración.

Además, aun no teniendo personalidad jurídica, son contribuyentes del IS aquellos a los que la Ley del Impuesto otorga tal condición: fondos de pensiones, fondos de inversión,...

RECUERDE: A partir del ejercicio 2016, las Sociedades Civiles (SC) con personalidad jurídica que tengan objeto mercantil son contribuyentes del Impuesto sobre Sociedades. ? La comunidad de bienes seguirá tributando en atribución de rentas.

Dentro de los obligados a declarar se encuentran los contribuyentes a los que se les aplica el régimen de las entidades parcialmente exentas, esto es:

- Entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo, entidades e instituciones sin ánimo de lucro.

- Entidades e instituciones sin ánimo de lucro no incluidas en el punto anterior.

- Las uniones, federaciones y confederaciones de cooperativas.

- Los colegios profesionales, las asociaciones empresariales, las cámaras oficiales y los sindicatos de trabajadores.

- Los fondos de promoción de empleo

- Las Mutuas Colaboradoras de la Seguridad Social

- Las entidades de derecho público Puertos del Estado y las respectivas de las Comunidades Autónomas, así como las Autoridades Portuarias.

- Partidos políticos

NO han de presentar la declaración aquéllas entidades parcialmente exentas que cumplan determinados requisitos, que se exponen más adelante.

El

? Cada contribuyente tiene su propio plazo, en función de la fecha en que concluya su período impositivo ?

Además del modelo 200 existe:

- Un modelo de declaración específico para el régimen de consolidación fiscal:

modelo 220 - Un modelo para la declaración del gravamen especial sobre dividendos o participaciones en beneficios distribuidos por SOCIMI'S:

modelo 217

? Todas estas declaraciones deben presentarse por vía electrónica ?

[ No obligados a presentar la declaración del Impuesto sobre Sociedades ]

[ No obligados a presentar la declaración del Impuesto sobre Sociedades ]

NO están obligados a declarar:

- Las entidades totalmente exentas, esto es:

- El Estado, las Comunidades Autónomas y las entidades locales.

- Los organismos autónomos del Estado y entidades de derecho público de análogo carácter de las Comunidades Autónomas y de las entidades locales.

- El Banco de España, el Fondo de Garantía de Depósitos de Entidades de Crédito y los Fondos de garantía de inversiones.

- Las Entidades Gestoras y Servicios Comunes de la Seguridad Social.

- El Instituto de España y las Reales Academias oficiales integradas en aquél y las instituciones de las Comunidades Autónomas con lengua oficial propia que tengan fines análogos a los de la Real Academia Española.

- Determinados organismos públicos.

- Determinadas Agencias Estatales.

- El Consejo Internacional de Supervisión Pública en estándares de auditoría, ética profesional y materias relacionadas.

- El Estado, las Comunidades Autónomas y las entidades locales.

- Las entidades parcialmente exentas del apdo. 3 del art. 9 de la

LIS cumplan determinados requisitos:- Que sus ingresos totales no superen 75.000€ anuales.

- Que los ingresos correspondientes a rentas no exentas no superen 2.000€ anuales.

- Que todas las rentas no exentas que obtengan estén sometidas a retención.

- Que sus ingresos totales no superen 75.000€ anuales.

- Las comunidades titulares de montes vecinales en mano común en aquellos períodos impositivos en que no obtengan ingresos sometidos a este, ni incurran en gasto alguno, ni realicen las inversiones y gastos que dan derecho a la reducción en la base imponible específica aplicable a estos contribuyentes.

[ Período impositivo y devengo ]

[ Período impositivo y devengo ]

Período impositivo

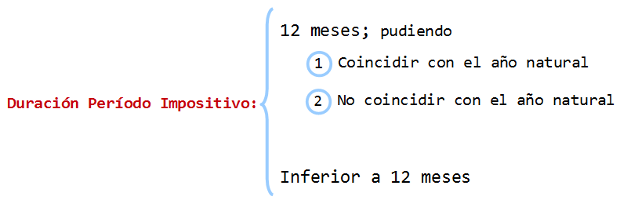

El período impositivo ha de coincidir con el ejercicio económico de la actividad, no pudiendo exceder de 12 meses. [ ? Regla general ]

No obstante, aunque no haya finalizado el ejercicio económico, el período impositivo concluirá, en todo caso, cuando: [ ? Regla especial ]

- La entidad se extinga.

- Tenga lugar un cambio de residencia de la entidad residente en territorio español al extranjero.

- Se produzca la transformación de la forma jurídica de la entidad y ello determine la no sujeción a este Impuesto de la entidad resultante.

- Se produzca la transformación de la forma societaria de la entidad, o la modificación de su estatuto o de su régimen jurídico, y ello determine la modificación de su tipo de gravamen o la aplicación de un régimen tributario distinto

Devengo

El impuesto se devengará el último día del período.

Devengo: momento en el que se entiende realizado el hecho imponible y en el que se produce el nacimiento de la obligación principal.

[ Tipos impositivos ]

[ Tipos impositivos ]

TIPOS 2017 | |

Tipo general | 25% |

Entidades de nueva creación excepto que tributen a un tipo inferior, aplicarán esta escala el primer período con Base Imponible positiva y el siguiente. | 15% |

Sociedades cooperativas fiscalmente protegidas | Resultado cooperativo 20% Resultado extracoop 25% |

Sociedades cooperativas de crédito y cajas rurales | Resultado cooperativo 25% Resultado extracoop. 30% |

Entidades sin fines lucrativos que le sean de aplicación la | 10% |

Sociedades de inversión de capital variable reguladas por la | 1% |

Fondos de inversión de carácter financiero del art. 29.4 | 1% |

Sociedades de inversión inmobiliaria y los fondos de inversión inmobiliaria (letra c, art. 29.4 | 1% |

Sociedades de inversión inmobiliaria y los fondos de inversión inmobiliaria regulados en la | 1% |

Fondo de regulación del mercado hipotecario | 1% |

Fondos de Activos Bancarios (durante el período de tiempo legalmente previsto) | 1% |

Fondos de pensiones regulados en el texto refundido de la Ley de Regulación de los Planes y Fondos de Pensiones, aprobado por el | 0% |

Entidades de crédito, así como las entidades que se dediquen a la exploración, investigación y explotación de yacimientos y almacenamientos subterráneos de hidrocarburos en los términos establecidos en la | 30% |

Entidades de crédito | 30% |

Entidades de la Zona Especial Canaria (Art. 43 | 4% |

Entidades con cifra negocio inferior a 5 Millones € y plantilla media inferior a 25 empleados | 25% |

Empresas Reducida Dimensión, salvo que tributen a tipo diferente del general | 25% |

Mutuas de seguros generales y mutualidades de previsión social | 25% |

Sociedades garantía recíproca | 25% |

Colegios profesionales, cámaras oficiales y sindicatos de trabajadores | 25% |

Entidades sin fines lucrativos que no les sean de aplicación | 25% |

Fondos de promoción de empleo | 25% |

Uniones y confederaciones de cooperativas | 25% |

Entidad de derecho público Puertos del Estado y las Autoridades Portuarias. | 25% |

Comunidades titulares de montes vecinales en mano común | 25% |

?

[ + ARTÍCULOS DE INTERÉS ]

[ + ARTÍCULOS DE INTERÉS ]

B-78

B-166

B-172

LIBROS Y CURSOS RELACIONADOS

Preguntas y casos acerca del Impuesto sobre sociedades para la campaña 2023

Dpto. Documentación Iberley

15.30€

14.54€

+ Información

FLASH FORMATIVO | Claves y principales dudas de cara a la declaración del Impuesto sobre Sociedades 2022

12.00€

12.00€

+ Información

La base imponible en el Impuesto de Sociedades

Dpto. Documentación Iberley

6.83€

6.49€

+ Información